Ik heb halverwege jaren 90 een tijd bij Randstad Uitzendbureau mogen werken (als vaste kracht overigens!). Als econoom zag ik daar in het echt gebeuren wat ik daarvoor al in de boekjes had bestudeerd.

Meer rechten voor uitzendkrachten

Het fenomeen uitzendkracht is natuurlijk al vele decennia oud. Randstad-oprichter Frits Goldschmeding is begin jaren 60 als met zijn handel begonnen in Amsterdam en omgeving. Laten we eerlijk zijn: jarenlang wilde je liever geen uitzendkracht zijn, er was toch iets mee aan de hand. Prima als vakantiebaantje, prima als student om wat bij te verdienen, maar niet ‘voor het echie’. Jarenlang heeft Goldschmeding dan ook missionarissenwerk moeten verrichten om ons serieuzer naar uitzendkrachten te kijken. Inmiddels is het flex voor en flex na wat de klok slaat. Of je nu zzp’er heet of uitzendkracht of interim-manager, het idee is dat je op flexibele basis kan worden ingehuurd door je opdrachtgever.

Terug naar de jaren 90, toen ergens heeft de omslag in denken en handelen (over inhuren van tijdelijke personeel) plaats gevonden. En wel in die mate dat de vakbonden zich zorgen begonnen te maken. Over hun ledental waarschijnlijk, maar ook over de juridische positie van uitzendkrachten. Sommige mensen waren feitelijk al jarenlang uitzendkracht zonder dat ze op een fatsoenlijke wijze vaste rechten en/of een pensioen opbouwden. Soms vonden de uitzendkrachten dat ook prima, maar vaker was het geen bewuste keuze. Vandaar dat de vakbonden het toen voor elkaar hebben gekregen om uitzendbureaus te verplichten de ‘structurele’ uitzendkrachten bij henzelf op de payroll te zetten. Hierdoor had je flexibel in te huren krachten die desondanks toch in vaste dienst waren (bij het uitzendbureau namelijk).

Maar hoezo eigenlijk?

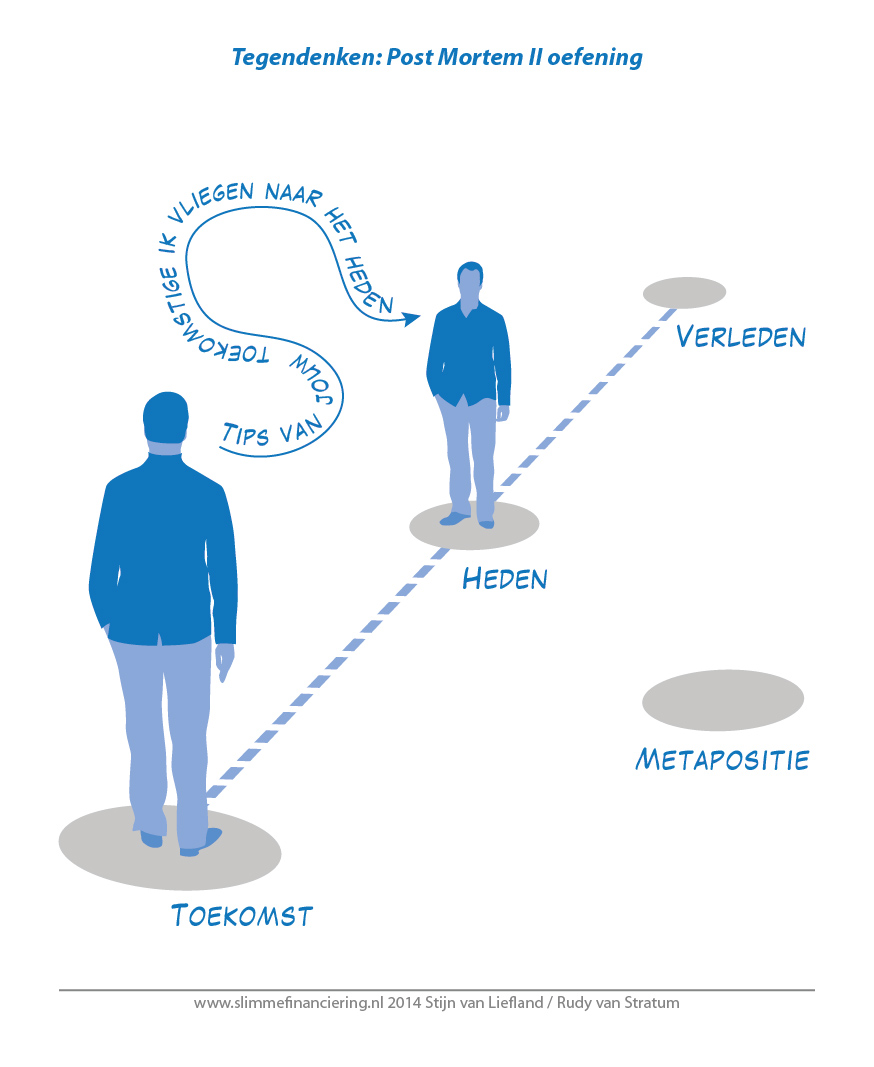

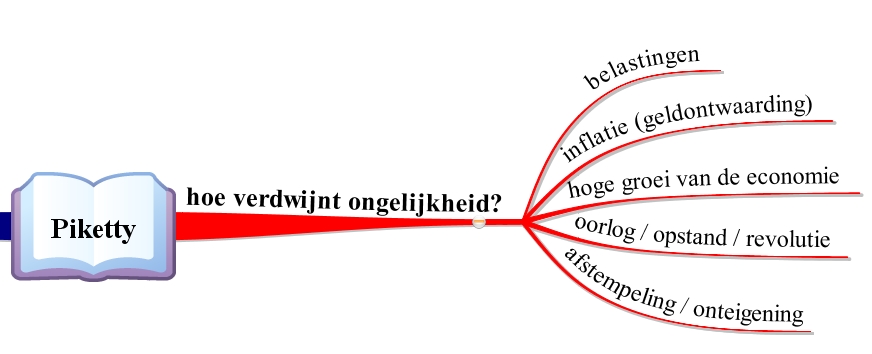

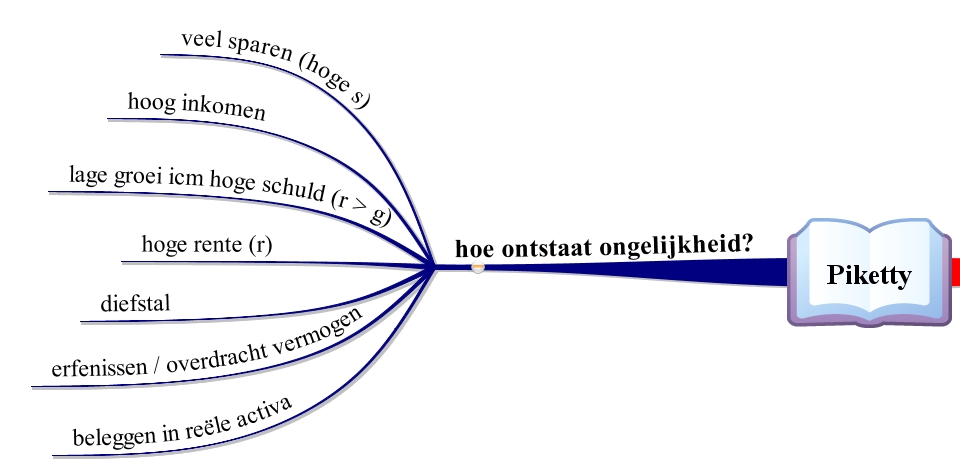

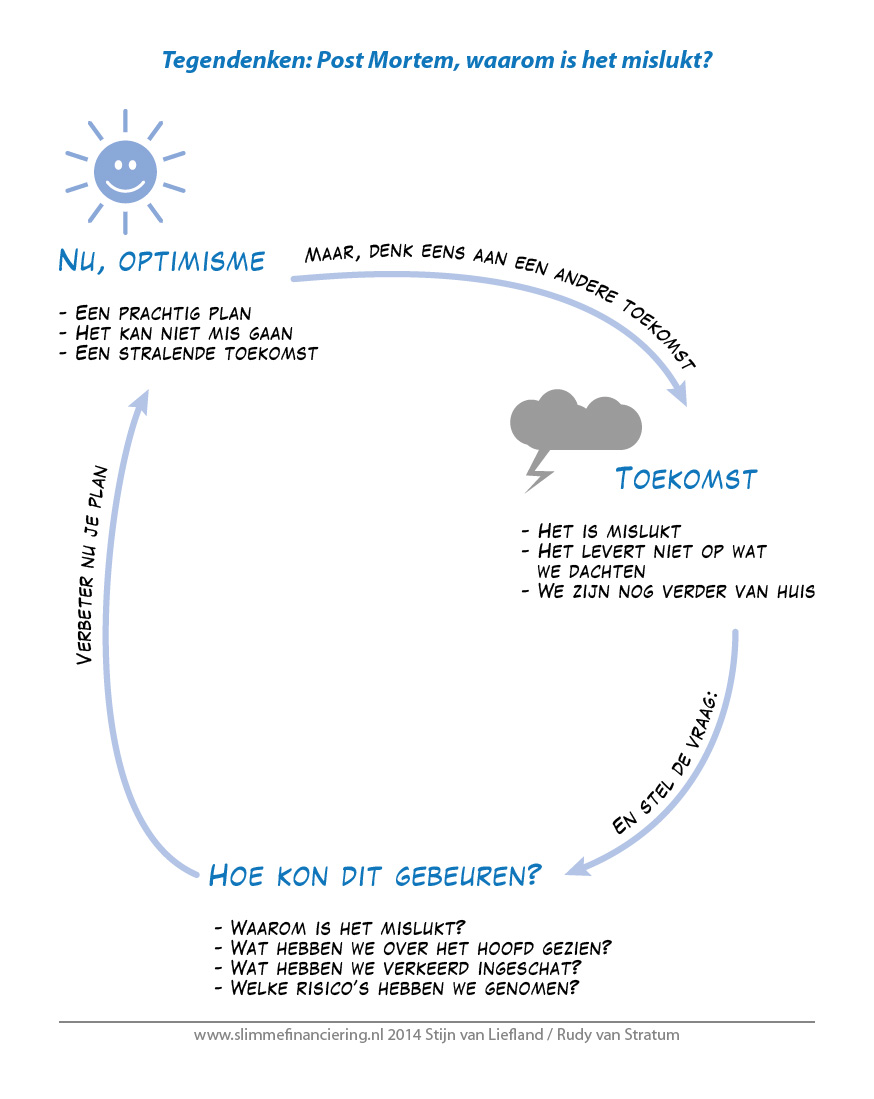

Probleem opgelost dus. De redenering klinkt heel simpel: uitzendkracht meer rechten dus in vaste dienst. Maar wij hadden toen al discussies over wat er zou kunnen gebeuren. Je verplaatsen in de ander (wat zou jij in zo’n geval doen?) kan in zo’n geval geen kwaad. De kern van tegendenken is je verplaatsen in de ander en/of je verplaatsen in de tijd. Dus bij deze.

Wat zou jij doen als werkgever als je weet dat je iemand na 6 maanden flexwerk in vaste dienst moet nemen? Welnu, los van allerlei draaideur-constructies, mag je aannemen dat er na 6 maanden een hele serieuze afweging wordt gemaakt. Wie van deze mensen wil ik echt vast aannemen en bij wie heb ik twijfels en zeg ik nee? Deze afweging zal er toe leiden dat de allerbeste en minst risicovolle uitzendkrachten een vaste baan krijgen aangeboden. Soms zal zo’n ‘gouden kracht’ daar helemaal geen behoefte aan hebben (want hij kan overal aan de slag, kiest juist voor wisselend werk). Maar, en dat is de kern van dit verhaal, er blijft een groep over waar ‘iets mee is’. Waar voorheen nog niet helemaal duidelijk was hoe het zat, is nu duidelijker geworden wie de betere en wie de mindere uitzendkrachten zijn.

De uitkomst is dat de tweedeling (vast versus flexibel) die moest worden opgelost juist tot een nog grotere scheiding zal leiden. De onderkant van de markt gaat het hierdoor nog moeilijker krijgen want moet om alle risico te vermijden elke keer naar een andere uitzendbureau verhuizen en/of er minimaal een maand tussen uit (de draaideur).

Adverse selection

Dit fenomeen had ik eerder in de boekjes gelezen onder de naam ‘adverse selection’. De selectie ‘verkeerd om’. Het klassieke voorbeeld is de bank en de klanten die geld willen lenen. In de oude situatie heb je een bank en daar kun je geld lenen tegen een vaste rente van zeg 4%. Als iedereen netjes rente en hoofdsom terug betaalt dan gaat dat jarenlang goed. Maar op een dag gaat er iemand failliet of kom in persoonlijke problemen. En nog een en nog een. Uiteindelijk zal de winstmarge van de bank in het geding komen en zal de rente over de hele linie iets omhoog moeten, bijvoorbeeld van 4 naar 5%. Opgelost!

Opgelost? Nou, dat is nog maar de vraag. Ik zal als nette betaler niet zo blij zijn met deze rente-verhoging. Ik ga kijken of er andere banken zijn waar ik goedkoper terecht kan. Ik zal mezelf aanprijzen als een goede betaler. Het effect van de renteverhoging is dat de oude bank zijn beste klanten ziet verdwijnen. En wat is daarvan het effect? Dat er relatief gezien nog meer klanten in de problemen komen want deze oude bank houdt de slechtste klanten met de meeste kans op problemen over. Daarom de naam ‘adverse selection’. De bank heeft onbewust een strategie gekozen die de slechtste klanten laat blijven (de verkeerde selectie dus). En nu zal de rente nóg hoger moeten worden en zullen nog meer goede klanten weg lopen. En zo verder.

Onlangs bespraken we het broodfonds als vorm van financiering van onderaf. Ook daar speelt mogelijk zo’n keuze verkeerd om. Als groepje van 20 mensen lap je samen geld voor elkaars uitval tijdens ziekte. Maar juist de mensen die nooit ziek worden hebben op termijn een reden om uit te stappen en zich elders goedkoper of beter te verzekeren. De ‘slechtste’ gevallen blijven in zo’n geval over waardoor de inleg per persoon omhoog zal moeten om de kosten te kunnen blijven dekken. Maar nu wordt het voor een aantal ’tussengevallen’ (bijna nooit ziek) toch ook te gortig bij die hogere inleg: ook zij gaan nu uitkijken naar een alternatief. Kortom: einde solidariteit, einde broodfonds.

Voorkomen?

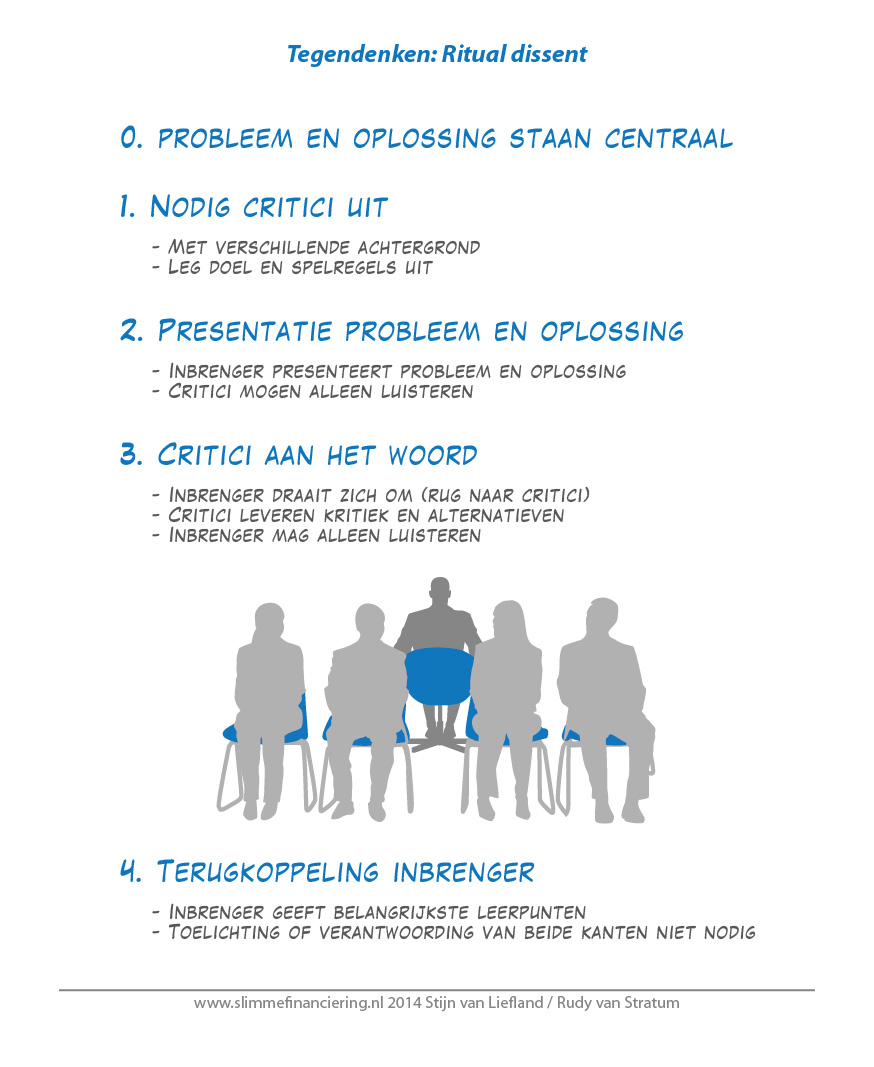

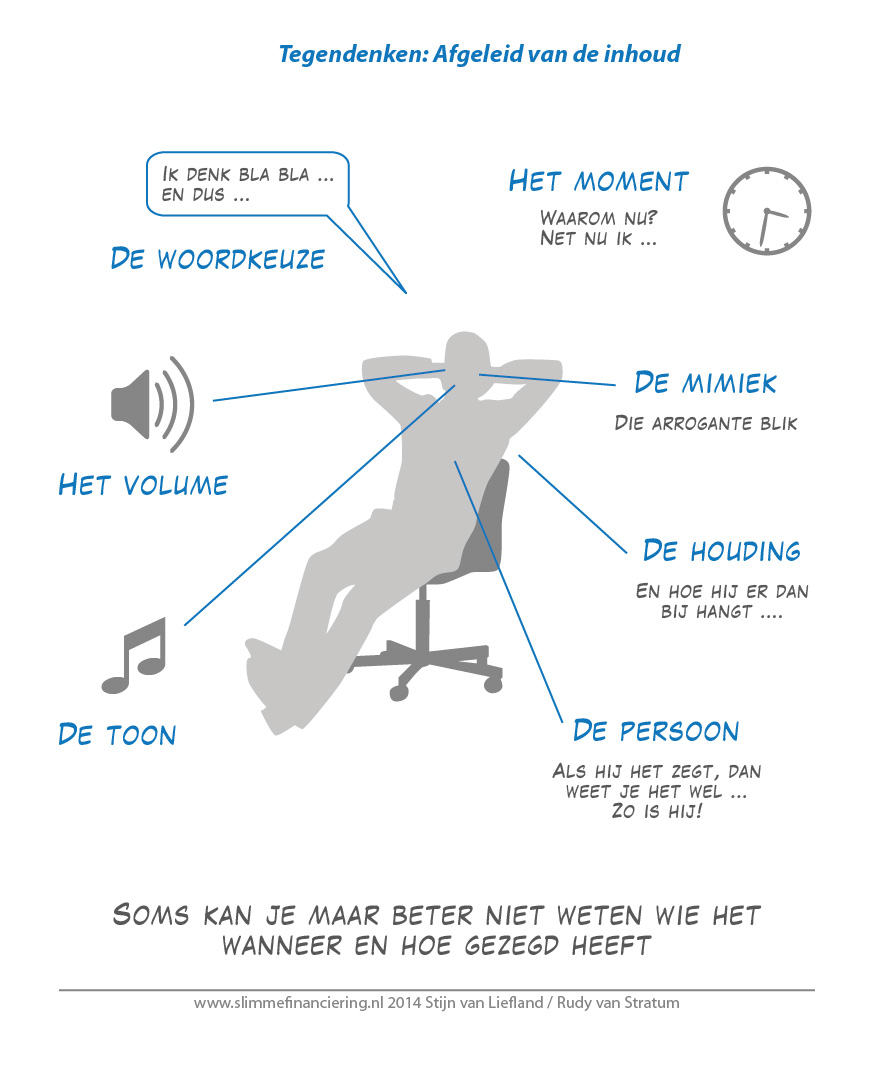

Je krijgt meer zicht op mogelijk ‘verkeerde selectie’ (ongewenste effecten) door ook na te gaan hoe de ander reageert op de voorgestelde maatregel of verandering. Je kunt bijvoorbeeld in de (oefen-) ruimte plekken markeren die staan voor andere personen of partijen en vanuit die plek onderzoeken wat je daar zou doen. We zullen hier nog een oefening voor gaan maken.

Rudy van Stratum